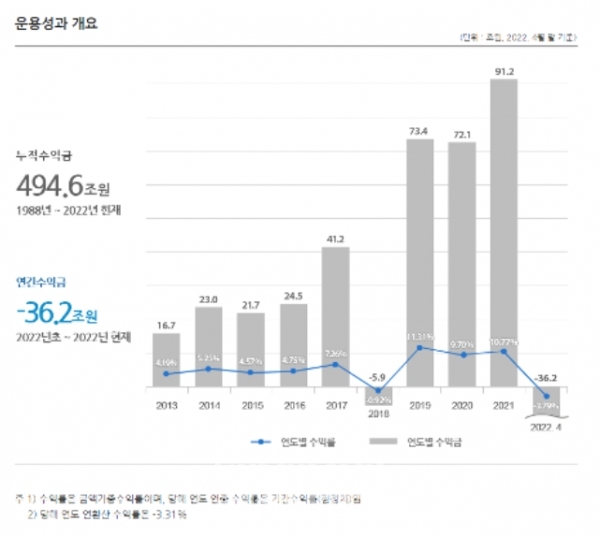

누적 수익금만 494조원

국민연금 기금운용본부에 따르면 국민연금의 운용 규모는 약 919조원이다. 비중 순으로 살펴보면 자산 구성은 국내채권(391조원, 35%), 해외주식(246조원, 27%), 국내주식(152조원, 17%), 대체투자(132조원, 14.3%), 해외채권(65조원, 7.1%) 등이다. 그동안 국민연금은 투자 분산을 국내외로 적절히 잘 해 뒀기 때문에 큰 위기가 오더라도 안정적 성과를 내왔다. 특히, 2019년부터 2021년까지 3년간 70조원 이상의 성과를 내기도 했다. 덕분에 국민연금이 탄생한 1988년 이후 누적 수입금은 494조원에 달한다.

6대4 방식도 무너진다

통상적으로 자산운용시장에서는 주식 대 채권 비율을 6대4로 투자하는 형태가 대표적인 방법으로 통한다. 국민연금의 투자 형태도 이를 따르고 있는 것으로 전해진다. 그런데 최근 블룸버그통신 보도에 따르면 이같은 포토폴리오에 근본적인 문제가 있다는 지적이 나왔다. 이 방식의 자산 배분이 효과적이라고 평가받던 이유는 경제가 좋지 않아서 주식이 풀리지 않으면 채권 시장이 좋아지고, 반대로 경제가 좋아 채권이 풀리지 않으면 주식 시장이 좋은 좋은 상황이 된다. 즉, 경제 사정에 따라 서로 보완을 해준다는 것이다. 하지만 현재 상황은 이같은 상관관계가 깨져버렸다. 이는 6대4 자산 배분 방식조차 별 효과가 없다는 의견이 나오는 이유다. 올해는 채권·주식·암호화폐까지 어느 곳에 숨어도 방법이 없는 한 해가 될 전망이라는 게 업계의 중론이다. 실제로 가장 대표적인 연금이라고 할 수 있는 노르웨이 국부펀드마저도 올해 1분기 약 –4.9%의 손실을 기록했다.2분기 성과는 더 악화

더 큰 문제는 지금부터다. 국민연금에서 운용하는 각 자산의 벤치마크 성과를 살펴보면 2분기 사정이 1분기보다 더 좋지 않다는 점을 확인할 수 있다. 벤치마크란 기관투자가가 목표 수익률을 정할 때 사용하는 표본 지수로, 펀드의 운용 성과를 평가하는 기준으로 사용된다. 연금의 성과를 추정하기 위해서는 국민연금이 3월 말 기준 어떤 포트폴리오를 보유하고 있는지 알아야 하고, 각 자산의 벤치마크들을 알아야 한다. 예를 들면, 국내주식은 코스피, 해외주식은 MSCI world index 등이다. 특히, 해외투자 자산의 경우에는 환율에 따라서 수익이 달라질 수 있기때문에 얼마나 약세인지도 파악해야 한다. 지난말 말 기준으로 각 변수들의 상황을 살펴보면 ▲국내주식(코스피, 1분기 –7.4% 2분기 –12.5%) ▲해외주식(1분기 –5.75% 2분기 –13.6%) ▲국내채권(1분기 –3.8% 2분기 –4.5%) ▲해외채권(1분기 –5.7% 2분기 –13.6%) 등 모둔 자산의 성과기 1분기보다 부진할 것으로 예상된다. 주식과 채권이 동시에 하락하는 상황이라 어쩔 수 없다는 의견도 나오지만, 국민연금을 향한 우려는 커질 수밖에 없는 시점이다. 하지만 일각에서는 국민연금마저 좋지 않은 상황이지만, 자산 가격이 장기적(10년 이상)으로 우상향한다(서서히 상승)는 믿음을 유지하고 있다면 역발상을 해볼 수도 있다는 의견도 나온다.저작권자 © 파이낸셜리뷰 무단전재 및 재배포 금지