당기순익, 전년比 절반 수준

올해 3분기 중 자산운용사의 당기순이익은 3625억원으로, 직전 분기(1696억원) 대비 1929억원(+113.7%) 증가했으나 전년 동기(6200억원) 대비로는 2575억원(△41.5%) 급감했다. 영업이익(3755억원)은 증권투자손익 증가분(+1694억원)이 수수료수익 감소분(△461억원, △4.3%)을 상회함에 따라 직전 분기(2927억원) 대비 828억원(+28.3%) 증가했다. 영업외손익(860억원)은 전분기(△407억원) 대비 1267억원 증가하고, 전년 동기(1175억원) 대비 315억원 감소(△26.8%)했다.

증권투자수익 급감

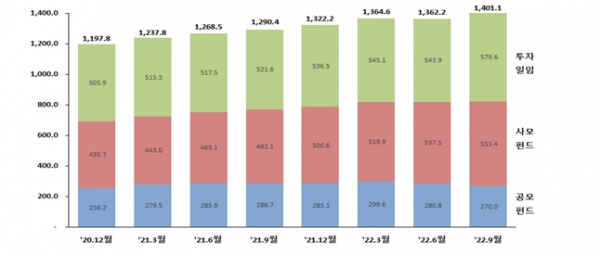

수수료수익은 1조 344억원으로 직전 분기(1조 805억원) 대비 461억원 감소(△4.3%)한 반면, 전년 동기(1조 512억원) 대비 168억원 감소(△1.6%)했다. 이 가운데 펀드수수료(8512억원)가 직전 분기 대비 500억원 감소(△5.6%)한 반면, 일임자문수수료(1832억원)는 전분기 대비 39억원(+2.2%) 증가했다. 판관비는 6709억원으로 직전 분기(6,526억원) 대비 183억원 증가(+2.8%)했으나, 전년 동기(5,669억원) 대비로는 1040억원 증가(+18.3%)했다. 고유재산 운용(운용펀드 시딩 등)으로 발생한 증권투자손익은 516억원으로 직전 분기(△1178억원) 대비 1694억원 증가하고, 전년 동기(1,996억원) 대비로는 1480억원 감소(△74.1%)했다. 금융감독원은 “올해 3분기 중 자산운용사의 운용자산(펀드수탁고 및 투자일임계약고) 및 당기순이익 등 수익성 지표는 전분기 대비 일부 개선됐다”고 진단했다. 그러면서도 “지속적 금리인상 및 인플레이션 등 운용사의 운용환경은 여전히 비우호적이며, 현 상황은 당분간 지속될 가능성 있다”고 전망했다. 금융감독원 관계자는 “일반 사모운용사의 자본잠식 비율도 증가하는 추세”라면서 “금리인상 등 대내외 리스크 요인에 대비하고 신설 운용사 등 수익기반 취약회사의 재무 및 손익현황을 점검할 계획”이라고 말했다. 같은 관계자는 이어 “펀드 자금유출입 동향 및 잠재리스크 요인 등에 대한 모니터링을 지속적으로 수행할 예정”이라고 강조했다.저작권자 © 파이낸셜리뷰 무단전재 및 재배포 금지