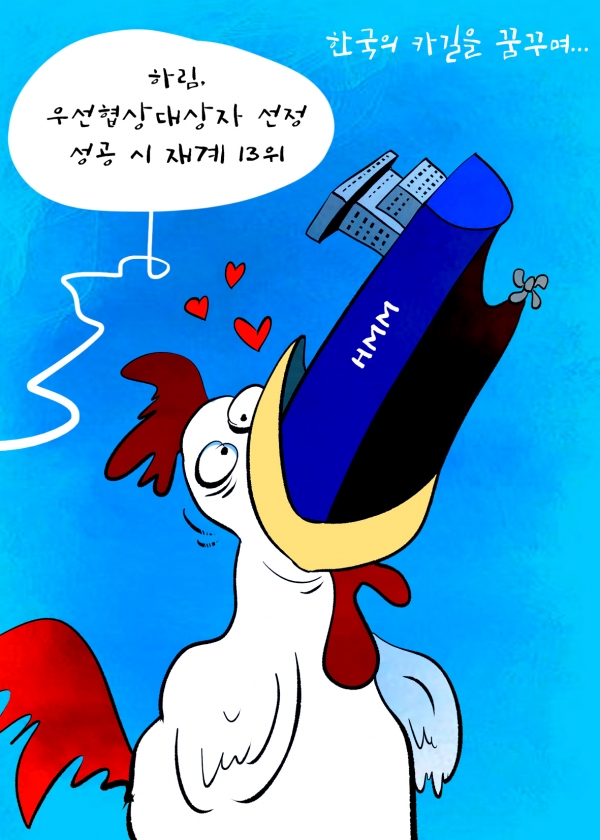

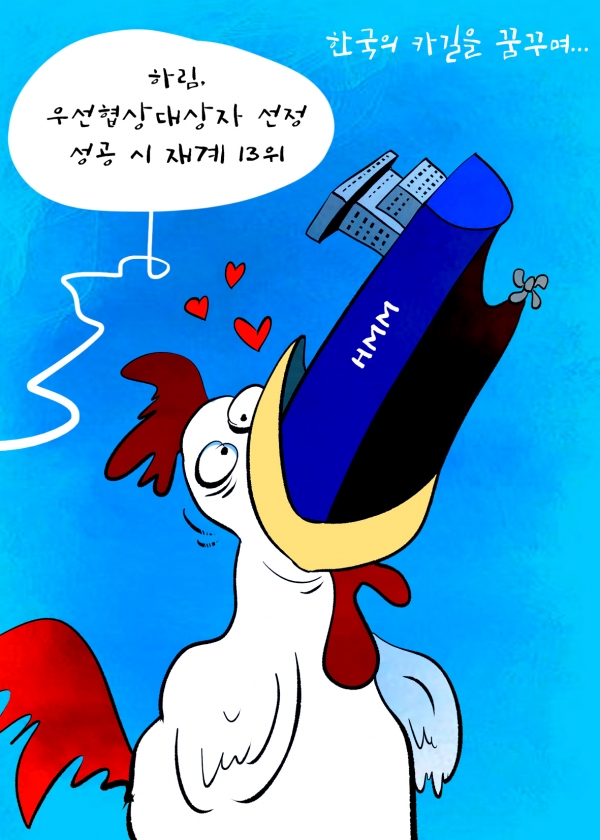

[파이낸셜리뷰=박영주 기자] 국내 최대 해운사 ‘HMM(옛 현대상선)’의 새 주인이 하림그룹으로 될 가능성이 커졌다.

HMM 경영권 매각 우선협상대상자로 하림그룹 계열사인 팬오션과 JKL파트너스의 컨소시엄을 선정한 것인데, 이로 인해 최종 입찰에 참여했던 동원그룹은 M&A가 좌초됐다.

하림그룹이 HMM의 새 주인이 되면 재계 순위가 13위권으로 뛰어오르는 만큼 업계의 관심이 쏠리고 있지만, 일각에서는 하림보다 HMM의 몸집이 더 크기 때문에 ‘승자의 저주’가 우려된다는 목소리도 적지 않다.

19일 HMM 채권단인 KDB산업은행과 한국해양진흥공사는 HMM 경영권 매각 우선협상대상자로 하림그룹 계열사인 팬오션과 JKL파트너스의 컨소시엄을 선정했다고 밝혔다.

하림은 채권단이 보유한 HMM 지분 57.9%를 6조4000억원 상당에 인수하기로 했다. 양자 간 세부거래사항을 협상하고 주식매매계약(SPA) 체결하면, 빠르면 내년 상반기 중 하림그룹의 HMM 인수가 완료될 것으로 예상된다.

이번 HMM 인수전 본 입찰에서는 하림과 동원그룹이 치열한 경쟁을 이어갔다.

하림은 인수조건으로 HMM의 잔여 영구채 주식 전환을 3년간 미뤄줄 것을 요구했지만, 동원그룹이 공문을 통해 하림 측에 특혜가 주어진다면 법적대응에 나서겠다고 반발했다. 결국 하림은 논란이 된 요구를 철회했다.

최종적으로 6.4조원을 써낸 하림이 동원을 따돌리고 우선협상대상자가 되면서, 하림은 닭고기 회사에서 국내 1위 벌크선사 팬오션과 HMM을 거느린 대형 국적선사로 완전히 탈바꿈하게 됐다. 재계 순위 역시 13위로 수직상승하게 된다.

물론 일각에서는 ‘승자의 저주’에 대한 우려도 적지 않다. 하림의 자산규모는 17조원 가량, HMM의 자산규모는 25.8억원으로 피인수 기업인 HMM의 몸집이 더 크기 때문이다.

거기다 하림의 현금보유액이 10억원인 상황에서 인수가 6조4000억원을 부담하기 위해서는 JKL파트너스와 유가증권 매각, 영구채 발행 등의 방식으로 인수자금을 확보해야만 한다. 해운시장이 장기 불황에 빠져든 상황에서 하림이 무리한 인수에 나선 것 아니냐는 이야기가 적지 않았던 이유다.

여기다 HMM 노조에서도 이번 인수에 대해 ‘졸속매각’이라며 파업을 예고하고 있어 넘어야할 산이 많은 상황이다.

물론 하림그룹에서는 이번 우선협상대상자 선정과 관련한 입장문을 통해 “HMM과 팬오션은 컨테이너-벌크-특수선으로 이상적인 포트폴리오를 구성할 수 있다”며 “양사가 쌓아온 시장수급 및 가격변동에 대한 대응력이라면 어떠한 글로벌 해운시장의 불황도 충분히 타개해 나갈 수 있다”고 밝혔다.

인수전에서 밀려난 동원그룹은 공시를 통해 기존 자금조달 계획을 철회했다고 밝혔다.

동원산업은 HMM 인수를 위해 동원로엑스를 인수주체로 내세우고 4000억원 규모의 유상증자 및 미국 자회사 스타키스트의 5000억 규모 CB발행 등 관련 인수자금 조달 방안을 검토해왔다. 하지만 우선협상 대상자에 선정되지 못하면서 없던 일이 된 셈이다.

올해 2월 한국맥도날드 인수 실패에 이어 HMM 인수까지 무산되면서 외연확장을 통한 신성장 동력 확보를 노리던 동원그룹의 청사진에는 다소 먹구름이 낀 모양새다.

저작권자 © 파이낸셜리뷰 무단전재 및 재배포 금지